중견 3사 전략축, 환인제약으로…CNS 강자에 지분 러브콜

- 이석준 기자

- 2025-12-12 06:00:57

-

가

- 가

- 가

- 가

- 가

- 가

- 동국·경동·진양 동시 스왑…환인 중심 지분 연합 형성

- 약가 인하·수익성 압박 속 CNS 전문성에 전략적 베팅

- 협업·포트폴리오 보완·지배구조 안정성까지 다중 효과 기대

- AD

- 12월 3주차 지역별 매출 트렌드 분석이 필요하다면? 제약산업을 읽는 데이터 플랫폼

- BRPInsight

[데일리팜=이석준 기자] 중견 제약사들이 환인제약에 전략적 러브콜을 보내기 시작했다. 동국제약·경동제약·진양제약이 11일 동시에 자사주 스왑에 나서며 CNS(중추신경계) 전문기업 환인을 중심으로 한 지분 연합이 형성됐다. 약가 인하와 성장 둔화 속에서 중견사들의 생존 전략이 환인 중심으로 재편되는 흐름이 가시화되고 있다.

환인제약은 조현병·우울증·불안장애 등 정신과 치료제 중심의 포트폴리오를 구축하며 국내에서 드물게 CNS 부문에 집중해온 기업이다. 수요 변동성이 적고 장기 처방이 많은 분야 특성상 안정적 매출 기반을 확보하고 있으며, 제네릭 의존도가 높지 않아 약가 인하 국면에서도 상대적으로 방어력이 높은 것으로 평가된다. 이와 함께 발행주식의 12%에 달하는 대규모 자기주식 보유는 전략적 스왑을 단행할 수 있는 기초 여력이 됐다.

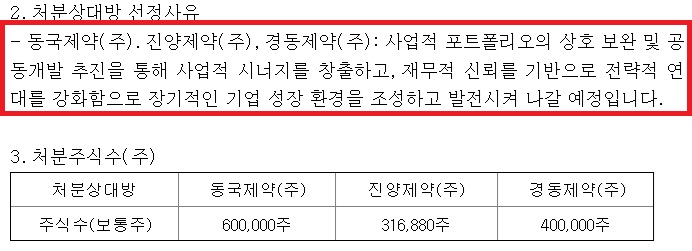

이번 거래에서 환인제약은 보유 자사주 131만6880주(발행주식의 7.08%)를 세 회사에 분산해 처분하고, 동일 가치의 상대 회사 자사주를 교환 취득했다. 내부에 묶여 있던 무의결권 자사주 일부를 실질적 의결권이 있는 외부 지분으로 전환하며 우호지분 띠를 구성한 셈이다. 업계는 “중견사들이 약가 인하와 수익성 압박 속에서 CNS 전문성과 안정성을 갖춘 환인을 공통의 전략 파트너로 선택했다”고 분석했다.

동국제약은 자기주식 37만1987주를 처분하고 환인 자사주 60만주를 확보했다. 동국은 일반의약품과 전문의약품 등 폭넓은 제품군을 보유하고 있으나 CNS 영역 비중은 크지 않았다. 이번 스왑을 통해 CNS 사업 연계 가능성이 열린 만큼, 향후 공동 마케팅이나 적응증 확대 등 협업 논의가 가능할 것으로 관측된다.

경동제약은 자사주 77만4257주를 내주고 환인 자사주 40만주를 취득했다. 개량신약과 만성질환 중심의 구조를 가진 경동은 CNS 분야와의 보완적 결합이 가능하다는 점이 이번 지분 교환의 배경으로 거론된다. 경동이 추진하는 개량신약 전략과 환인의 전문 적응증 개발이 연결될 수 있다는 평가가 나온다.

진양제약은 90만4391주를 처분해 네 회사 중 가장 큰 규모를 내놓았다. 이 중 70만주를 환인이 취득한다. 진양은 제형기술과 위탁생산(CMO) 기반을 갖춘 기업으로, 환인의 CNS 신약 개발과 결합할 경우 공동 개발이나 제형 기술 공유 등 실질 협업이 이뤄질 가능성이 높다는 분석이다.

이번 스왑의 가장 큰 특징은 자사주 활용 방식의 변화다. 그동안 제약사 자사주는 소각, 임직원 보상, 재무 안정성 유지 등 제한적 목적에 활용됐다.

업계는 이번 자사주 스왑이 단기적인 재무 판단을 넘어 제도 변화에 선제 대응한 측면도 있다고 보고 있다. 최근 더불어민주당이 자사주를 1년 이내 의무적으로 소각하도록 하는 이른바 ‘3차 상법 개정안’을 발의하고 이를 강행할 의지를 드러내면서 자사주를 전략 지분으로 활용하려는 움직임이 빨라지고 있다는 분석이다.

자사주 활용 전략, ‘소각’에서 ‘연합’으로

이번 거래는 자사주가 지배구조와 사업 전략 조정 동시에 쓰인 사례다. 내부에 묶여 있던 무의결권 자사주가 외부 파트너사로 이동하며 의결권을 가진 전략 지분으로 전환됐고, 환인은 중견사들과 직접 지분 연결고리를 확보하며 사실상 우호 네트워크를 구축했다.

특히 이번 스왑은 단순한 지분 거래를 넘어 중견 제약사의 사업 구조와 전략 연합이 새롭게 형성되는 신호로 본다. 네 회사의 사업 분야가 뚜렷하게 다르다는 점도 협업 가능성을 키운다.

환인은 CNS 전문의약품, 동국은 OTC·전문의약품, 경동은 개량신약·만성질환, 진양은 제형기술·CMO를 각각 강점으로 가진다. 포트폴리오가 겹치지 않는 만큼 공동 적응증 개발, 라이선스 거래, 코프로모션 등 다양한 사업 결합이 가능하다는 전망이 제기된다.

다만 실제 사업 성과로 이어지는지가 이번 스왑의 가치를 결정할 관전 포인트로 꼽힌다. 업계 관계자는 “스왑 자체보다 이후 협업이 실질적으로 진행되느냐가 중요하다. 환인을 중심으로 한 중견사 간 전략 연계 구조가 더 확대될 가능성도 있다”고 말했다.

- 댓글 0

- 최신순

- 찬성순

- 반대순

-

등록된 댓글이 없습니다.

첫 댓글을 남겨주세요.

오늘의 TOP 10

- 1이 대통령 "탈모약·비만약 건보급여 가능성 검토하라"

- 2이 대통령 "건보공단 특사경 40명, 비서실이 챙겨 지정하라"

- 3"플랫폼 도매겸영 혁신 아냐" 피켓 든 보건의료시민단체

- 4식약처 "신약·바이오시밀러 허가기간 240일로 단축"

- 5복지부 "의대정원·지역의사제·공공의대 기반 지필공의료 강화"

- 6대전시약, 장철민 의원 간담회서 닥터나우 방지법 논의

- 7휴메딕스, 턱밑 지방 개선 주사제 ‘올리핏’ 라인업 확대

- 8서울 시민 10명 중 9명 “약사 전문 상담 서비스 필요”

- 9울산시약, 경찰청과 '탈북주민 의료사각지대 해소' 맞손

- 10대화제약, 강원 수출의 날 '1천만불 수출의 탑’ 수상

![[리쥬올]리쥬올 PDRN 약국 1위 PDRN](https://cdn.platpharm.co.kr/2025/09/2509260220180000170.webp)

![[리쥬올]레티노 멜라세럼 저자극 레티놀](https://cdn.platpharm.co.kr/2025/09/2509260219360000145.webp)

![[SK케미칼] 트라스트패취 피록시캄 성분](https://cdn.platpharm.co.kr/2025/10/2510020656150002375.webp)

![[유한양행] 콘택콜드 걸렸구나 생각되면](https://cdn.platpharm.co.kr/2025/10/2510282252420008436.webp)

![[유한양행] 미녹펜겔 탈모스팟 집중케어](https://cdn.platpharm.co.kr/2025/09/2509220824180004563.webp)

![[종근당] 벤포벨에스 어른들의 피로회복제](https://cdn.platpharm.co.kr/2025/07/2507290841210004645.webp)